目次

※本記事の内容は2022年10月7日の「改正前」のものです。

よって、現在は改正内容が変更されておりますので、下記の記事を参照ください。

帳簿をつければ副業でも(ほぼ)青色申告可に!?副業サラリーマンへ朗報!

2022年8月1日、国税庁から、「「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)」が公表され、広く意見が求められました。

(現在は意見の公募は終了しています)

この改正が適用されれば、令和4年分の所得から、売上300万円以下の副業収入については、特に反証のない限り、事業所得とは認められず雑所得扱いになります。

Youtuberや動画配信者など、会社員として生活する傍ら副業収入のある方が増えてきている現在、この改正が与える影響は大きそうです。

本記事で、その概要について簡単に解説いたします。

なお、当事務所では副業の方への確定申告業務も提供しております。ご興味のある方は、ぜひご連絡いただければ幸いです。

税理士へ相談

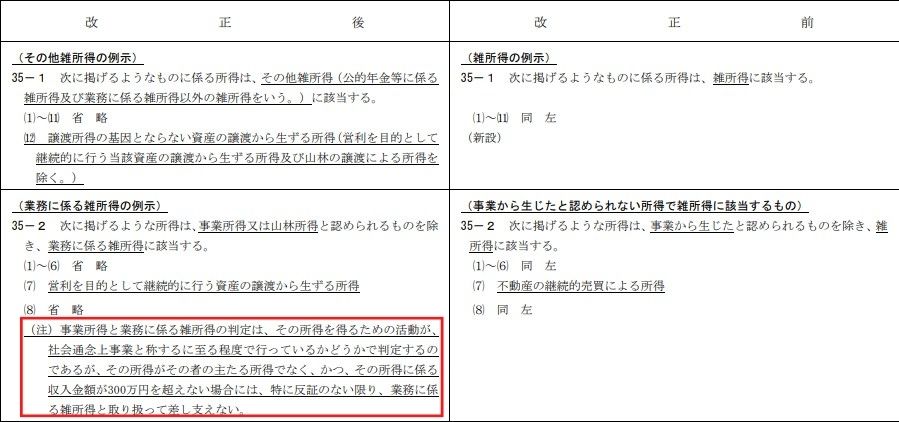

まずざっくり、改正後と改正前の内容です。(出典:e-govパブリックコメント)

※赤枠は筆者記載

※これはまだ「改正案」のため、実際の改正後の通達は内容が異なる可能性があります。

赤枠の内容に注目すると、先に述べた通り、収入額300万円未満の主たる所得以外の所得については、特に反証がなければ雑所得と取り扱う旨記載されています。

これまで、こうした副業収入を事業所得として申告していた方にとっては、大打撃です。

もともと事業所得と雑所得の区分は法律の条文上明記されておらず、実務上は過去の最高裁判所の判例での解釈を基に区分されていました。

事業所得とは、従来より、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいい、…

(最判二小昭和 56 年 4 月 24 日)

ざっくりいえば、事業所得か否かは上記の考え方により総合的に判断するものであり、これらの判断基準によれば、一般的な小規模の副業は事業所得には該当しないので雑所得だよね、という実務判断が行われていました。この考え方そのものが今回の改正で変わるものではありませんが、明確な金額基準などがなかったので、納税者により事業所得と判断したり、雑所得と判断したりなどバラつきがありました。今回の改正は、そこにメスを入れたことになります。

雑所得は、事業所得と異なり青色申告の対象とならないため、青色申告にのみ認められていた税制上の優遇規定が適用できなくなります。

最もわかりやすいものとして、最大65万円の青色申告特別控除が認められない、というものが挙げられます。

また、ほかの所得との損益通算(赤字と黒字の相殺)や、損失の3年間繰越なども同様です。

特に損益通算については、サラリーマンをしつつ、売上300万円未満の副業を青色申告&赤字にして申告することで、本業のサラリーマンとしての給与所得と相殺し、トータルの所得を少なくすることで所得税額を少なくするというスキームを取り入れている人が少なからずいたようで、それらの方にとっては大きな打撃になるでしょう。

上記の改正案を見て、こう思われた方もいるでしょう。

『「特に反証がない限り」雑所得と取り扱う、と書いてあるなら、理論立てて反証すればいいじゃん』

確かに文言通り見ればそうですが、今回の改正の趣旨を踏まえれば、調査官を納得させるだけの材料を揃え、事業所得と認められるケースは現実的にはかなり厳しいものと予想されます。

反証として認められうる場合としては、例えば

・従前から継続して事業所得として(300万円を越え)申告していたものの、新型コロナの影響などの特殊な事情により、一時的に収入が300万円を下回ったことを客観的に証明できること

などが考えられます。

「300万円未満の副業は100パーセント雑所得」と断言されるものではありませんが、より慎重に判断する必要があります。

また、逆に、「収入300万円を超えたので必ず事業所得にできる」というわけではないので、その点もご注意ください。

最初に述べたように、今まで通りの判断基準が撤廃されたわけではないので、そこは注意です。

意見の公募は2022年8月31日に終わっており、現在はその内容も加味した上で最終的な改正を待っている状況です。

その意味で確定ではありませんが、改正後は2022年1月にさかのぼって適用されるため、基本的には、改正がなされる前提のもと行動した方が良いものと思われます。

しかしながら、パブリックコメントの内容を斟酌し、一部内容や表現が変わる可能性は十分に考えられます。

「自分一人だけの法人(マイクロ法人)を立ち上げて、法人から自分へ給与を支払いつつ、同時に個人事業主としての売上も発生している」

というケースがあると思います。

たとえば士業などにおいて、個人事業主として士業を営みつつ、別でアドバイザリーやコンサルティングの会社を立ち上げて活動していたりなどのケースがみられます。

その場合において、個人事業部分は事業所得としている方が多いと思いますが、もし法人からの給与収入>個人事業の収入 であって、かつ個人事業の収入が300万円未満であるならば、

事業所得であるか否かを再検討すべきです。

とはいえ、たとえば士業のような個人と特定の資格とが明確に紐づいている業種については、仮に収入が300万円未満であったとしても、事業所得と判断できるケースも多いのではないかと思います。

このあたりはパブリックコメントでの様々な方からの意見を踏まえ、柔軟に対応してもらえるよう望みたいところですね。

以上、副業300万円未満の所得区分に関する改正案の記事でした。

当事務所は、副業収入のある皆さまへのサポート実績も多くございます。

特に近年では、会社員として勤務する傍らYoutubeや動画配信による収入のある方も多くございます。

ご興味のある方は、ぜひ一度ご相談いただければと思います。

税理士へ相談

この記事へのトラックバックはありません。

この記事へのコメントはありません。