目次

※この記事は、こちらの記事の更新版です↓

300万円未満の副業収入が青色申告不可に!?Youtuberへの影響は?

この記事では、以下の内容についてまとめています。

2022年8月1日、国税庁から、「「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)」が公表され、広く意見が求められました。

(現在は意見の公募は終了しています)

国税庁の改正内容のひとつに、令和4年分の所得から、売上300万円以下の副業収入については、特に反証のない限り、事業所得とは認められず雑所得扱いになるというものが含まれており、物議を醸しました。

もしこの改正がそのまま通れば、小規模の副業をしている方々は原則として雑所得となり、青色申告ができないため、青色申告特別控除などの節税策を使うことができず、大打撃となります。

その結果、意見公募では実に7059件もの意見が集まり、国はその意見を受けて改正案を変更しました。

本記事ではその変更内容について解説し、その結果、結局どうなったのか?をわかりやすく説明できればと思います。

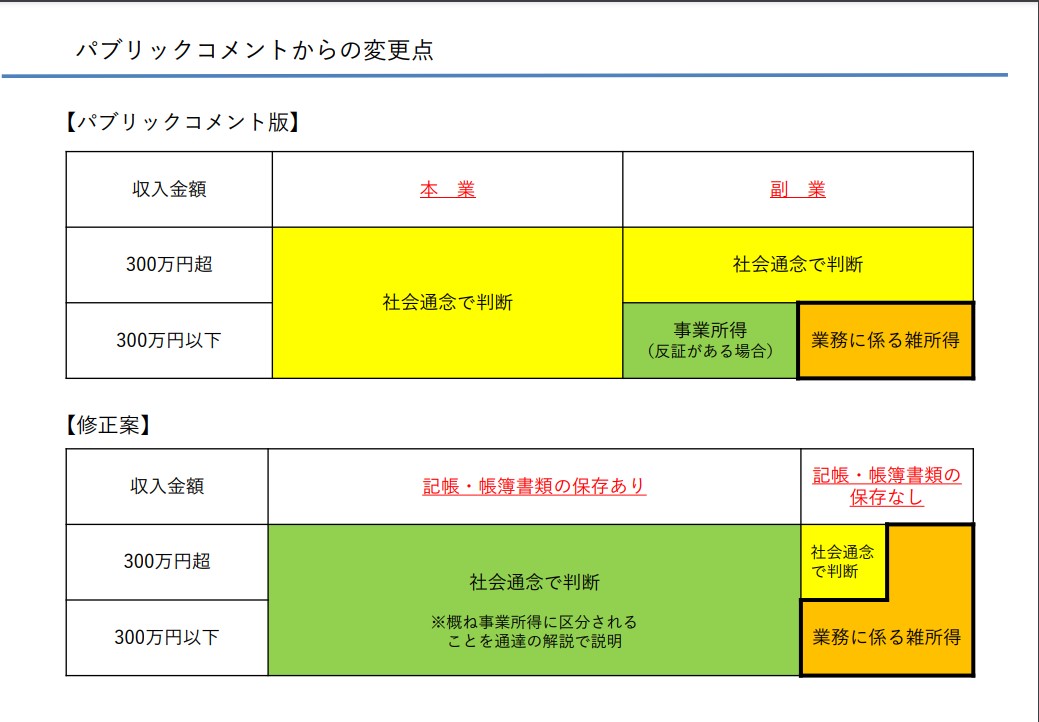

まず最初に結論から。以下の表のようになりました。(出典:国税庁Webサイト)

※これはまだ「改正案」のため、実際の改正後の通達は内容が異なる可能性があります。

これだけ見てもよくわからないかと思いますので、もう少し掘り下げてご説明できればと思います。

そもそもこの話がどういう話なのかにつき、おさらいをしておきます。ご存じの方は飛ばして構いません。

みなさんの所得税を計算するにあたって、最初に所得(=稼ぎ)を10種類の所得のいずれかに分類する必要があります。

その中に、事業所得と雑所得というものがあり、一般的な「副業」は、このどちらかに分類されることが多いです。

それで、事業所得と雑所得では、『事業所得は青色申告が可能だが、雑所得は不可能』という決定的な違いがあります。

青色申告が何かはさておき、青色申告をすればかなりの節税効果が見込まれますので、副業を事業所得として分類し、青色申告で確定申告をするというのが

副業の方にとっては(税金的に)望ましいムーブでした。

しかしながら、本来、事業所得になるか雑所得かは自由に決めていいものではありません。判断基準があります。

問題はその判断基準が法律に定量的に明記されているわけではなくて、『社会通念上事業になるか』というざっくりとした個別判断によるしかない点です。

事業所得とは、従来より、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいい、…

(最判二小昭和 56 年 4 月 24 日)

いわゆる事業にあたるかどうかは、結局、一般社会通念によって決めるほかないが、これを決めるにあたっては営利性・有償性の有無、継続性・反復性の有無、自己の危険と計算における企画遂行性の有無、その取引に費した精神的あるいは肉体的労力の程度、人的・物的設備の有無、その取引の目的、その者の職歴・社会的地位・生活状況などの諸点が検討されるべきである。

(東京地判昭和 48 年7月 18 日)

この考え方自体は今回の改正でも変わるものではありませんが、ひとつの基準として、「収入300万円以下の副業は事業というにはちょっと弱いので、原則として雑所得とします」というのが最初の改正案で、これが猛反発されて今回の改正案になった、というわけですね。

ここで、あらためて先ほどの図を見てみましょう。赤枠に注目してください。

ここで注目したいのは赤枠の箇所で、営んでいるビジネスにつき記帳・帳簿書類の保存をすることで、収入金額に関わらず、その所得はおおむね事業所得に区分されることが通達の解説で明記されました。

つまり、収入額が300万円以下であっても、副業であっても、基本的には帳簿の作成・保存をすれば事業所得に区分される可能性がかなり高くなります。

これは朗報ですね!

これだけを見ると、こう思われる方もいらっしゃるかもしれません。

注意しないといけないのは、あくまで元々設定されている『社会通念上事業にあたるかどうか』という基準が撤廃されたわけではないという点です。

まずは社会通念上で事業にあたるか、という基準があって、事業にあたるかどうかの判断基準のひとつとして今回の「記帳、帳簿の備え付け・保存があれば一般的に事業所得」という判断基準ができたということです。

ですので、明らかに社会通念上事業と認められないほどの規模感のビジネスは、記帳や帳簿作成をしたとしても、今後も事業所得にはなりません。

具体的に、所得税基本通達の解説では、このようなケースが例示されています。

① その所得の収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300 万円以下で主たる収入に対する割合が 10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

ざっくり、

・収入が例年(3年程度)300万円以下かつ本業収入の10%未満の場合

・例年(3年程度)赤字で、かつ、収入を増加させるための活動をしていない場合

は、本当にそれ事業なの?という疑義が出てきますので、個別判断をする必要があるということですね。

実体もやる気もない赤字ビジネスを事業所得扱いにして、本業の黒字と相殺して節税!というスキームはダメだよ、ということです。

(節税というよりこれは脱税に近いです)

ちなみに記帳や帳簿の作成・保存をしていない場合は、よほどの事情がない限りほぼ雑所得になるという理解で良いかと思います。

記帳はしっかりしておきましょう。

以上をまとめると、こうなります。

①副業の帳簿はキッチリつけましょう!

帳簿をつけないのは論外です。(節税なんてどうでもいいぜ!という豪の者でしたら別です)

②副業もキッチリと儲けをだしましょう!

きっちりと利益を出すための活動を行って、胸を張って事業です!と言えるようにしましょう。

これまで当然のようにお話をしてきた「記帳」「帳簿をつける」ですが、節税効果の大きい青色申告を前提とするならば、専門知識のカタマリです。

専門知識のない方が一から作るのはかなりハードルが高く、しっかりと勉強するか、税理士などの専門知識のある方に依頼するしかありません。

最近は領収書を画像認識して知識のない方でも自動で記帳ができるというウリの会計ソフトも多いですが、実際にまったく知識のない方が作ると、出来上がったものが正しいのかどうかの判別がつかないので間違ったものが出来上がってしまう可能性がかなり高く、その状態で確定申告をしていくと、最悪青色申告の取り消しとなる可能性もあります。こうなってしまっては本末転倒です。

(カレーライスとは何か?を知らない人にカレーライスの材料を与えても、ちゃんとしたカレーが出来上がる可能性は低いことと似ています)

ちなみにそのような状態になってから税理士に依頼すると、ぐちゃぐちゃな状態(失礼ですが)からまっさらな状態に直す作業がまず発生するので、ゼロベースで頼んだ時よりもかえって報酬が高くなることもあります。

当事務所では、若く親しみやすい専門家が、お客様のビジネスに寄り添い、精度の高い会計記帳を行います。

副業の確定申告にお悩みの場合、ぜひ下記から一度ご相談いただければと思います。

今回の改正が実現すれば、かなり副業を事業所得として申告しやすくなります。

しかしながら、先に述べたようにあくまで「社会通念上事業と認められるかどうか」で判断されるので、心配に思われる方も多いかと思います。

なるさわ会計事務所では、そのような方に対してもしっかりとヒアリングを行い、寄り添いつつ判断のお手伝いをいたします。

ぜひ下記ボタンからお気軽にご連絡ください。

税理士へ相談

いかがでしたか。

これまであいまいだった副業の事業所得/雑所得問題に一石が(良い方に)投じられましたね。

国としては副業を推奨して、自分の老後は自分で面倒を見る姿勢にもかかわらず、ひとつ前の改正案では、むしろ副業サラリーマンに石を投げるような内容でしたので、多数の反対意見が出たことにも頷けます。

事業的規模の副業を営んで、クリーンな節税・納税を心がけましょう!

この記事へのトラックバックはありません。

この記事へのコメントはありません。